Acabo de retornar al país en la madrugada, y me quedé con el amargo sabor de la vergüenza ajena al oír las opiniones, de quienes nos visitan, respecto al trato que reciben de la burocracia (aduana y migraciones) cada vez más incompetente, que aplica reglas y procedimientos que nadie con sano juicio establecería y que, para añadir insulto a la injuria, empeora en cada arribo. Sin embargo, la publicación del Doctor Juan Antonio Morales que pude leer al final de la mañana, me ha ayudado a superar la “bajoneada” de la llegada, y me alienta a seguir en la brega.

Me alegró muchísimo que Juan Antonio se hubiera dado el tiempo para leer mi artículo y, en especial, que responda abriendo un sano debate. Cierto, menos no se podía esperar de él.

Entro en materia. Primero, el doctor Morales acepta la posibilidad que la política fiscal pueda ser más importante que la monetaria “según como se ajustan los factores”; entonces, si la sociedad, economistas y políticos entendieran y aceptaran la Política Fiscal como instrumento útil, los gobiernos podrían tener el marco legal y administrativo adecuado para “ajustar los factores” de manera que decisiones fiscales –clasificadas como útiles para determinados desajustes macro, puedan aplicarse con la misma rapidez con la que ahora se usan los instrumentos monetarios.

Desde el punto de vista operativo, añado que al tratar de entender las diferencias políticas entre el capitalismo industrial que dominó las economías occidentales hasta 1970, y la adopción del neoliberalismo que entronizó el actual capitalismo financiero, encontré que, la independencia del Banco Central (BC), fue un argumento para consolidar la preeminencia de la política monetaria sobre la fiscal, antes que una condición operativa necesaria: no hay BCs independientes totales.

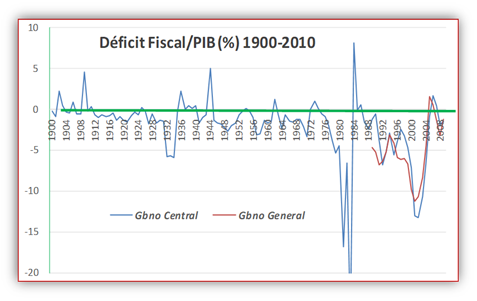

Segundo, Juan Antonio afirma que los défict fiscales originan desarreglos macroeconómicos: “porque se financian con deuda, luego con emisión monetaria y, a mayor emisión monetaria, mayor inflación”. Los datos sobre el comportamiento real de las economías demuestran que eso no es cierto; surge de la errada concepción que supone que la economía del gobierno se maneja y funciona igual que la de un hogar al suponer que el gobierno está restringido por sus ingresos igual que lo está una familia o una empresa.

Un hogar, para poder gastar, primero tiene que tener un ingreso. Pero un gobierno que emite su moneda soberana, primero debe gastar (dar dinero a las empresas y a la gente) para luego recaudar impuestos o “prestarse”, …no porque lo necesite para invertir, sino por otras razones entre la que destacan las monetarias (sostener la Tasa de Interés) o remuner ahorros que los privados tuvieran sin uso productivo (captar rentas como objetivo del capitalismo financiero).

La esencia de estas relaciones y transacciones, las reflejan las identidades contables con las que se registra el comportamiento de las economías. Las cuentas nacionales –verdaderas por definición, establecen como una identidad que el saldo financiero (ahorro o deuda) del sector privado, es igual al saldo público (gasto menos impuestos recaudados), más el saldo comercial (valor de exportaciones (X) menos importaciones (M)).

Si el gobierno termina una gestión en total equilibrio (gastos igual a lo que recauda), y el saldo comercial tambien fuese nulo (exportaciones igual a importackiones) el saldo del sector privado necesariamente será también cero: en ausencia de actores y factores externos a las actividades económicas, todas las transacciones entre privados suman cero: lo que algunos pudieran ganar es exactamente igual a lo que otros pierden, pero la economía ni crece ni decrece: la riqueza podrá cambiar de manos pero su total es constante.

Con un saldo externo relativamente equilibrado, un superavit fiscal implica el des-ahorro privado; la única forma para que el sector privado –empresas y familias, pueda ahorrar para salud, contruir una casa, educar a los hijos, invertir, etc., es QUE EL GOBIERNO OPERE EN DEFICIT o que el saldo comercial sea positivo a largo plazo (el caso de los grandes productores de petroleo, por ejemplo). El défict público –el dinero que queda en la economía después que el Estado gasta y recauda, es el superavit privado: por supuesto, hay una serie de condicionantes que evitan que el manejo de la economía se reduzca al carnaval de “helicópteros tirando dinero”, aspectos que podrán entrar al debate en su momento.

Si el sector externo tiene un saldo positivo (X>M), los hogares podrán tener un ahorro neto positivo si el ingreso de las X va al sector privado, pero en las cuentas nacionales las X se registran siemore como costo para la sociedad: representa uso de recursos (materias primas, mano de obra, infrastructura, etc.) que la economía interna no puede aprovechar y que se pierde a largo plazo: por ejemplo, la bonanza del 2004 al 2019 ha representado quitar 20 TCFs de gas y cientos de toneladas de oro a las generaciones futuras, dejando además un enorme pasivo ambiental.

Respecto a nuevas teorías fiscales que menciona el Doctor Morales, ni quiero ni podría opinar, primero, porque son construcciones teóricas cada vez más alejadas de la economía real (parten de premisas falsas: “habida cuenta que los déficits se financian con deuda…”); segundo, porque estas teorías toman como verdaderas relaciones entre variables que posiblemente pueden tener algún grado real de causalidad, pero que la teoría las ha traducido en relaciones matemáticas exactas, …pero irreales, muy especialmente cuando las ideologias o los intereses políticos (que incluyen los académicos) priman al momento de adoptar políticas rconómicas; y, tercero, las interpretan, además, bajo supuestos irreales, como que las economías funcionan a capacidad plena: un aumento de demanda o precios es, en estos modelos, señal de inflación, pero en una economía con capacidad ociosa (que es la regla más general), una mayor demanda, antes que generar un aumento de precios, induciría a aumentar la oferta con el bono adcional de aumentar el empleo y hasta la posible reducción de precios por efecto de la mayor productividad de una menor capacidad ociosa.

Propongo que el debate trate de definir si un gobierno tiene las mismas restricciones financieras que una empresa o un hogar. Esta definición nos ahorrará muchas desviaciones innecesarias.

Por ahora, me alegra que coincidamos en que el tipo de cambio fijo fue un error; desde INASET y contra la opinión de varios amigos economistas, identificamos este error en 2012. Hay, sin duda, mucha tela que cortar. La esencia de lo que aquí planteo, lo mencionamos como parte de una propuesta de FEBOPI-INASET a una reunión convocada por la Cámara Nacional de Industrias a inicios de la gestión de Jaime Paz Zamora. El tema general, era cómo promover a la industria cuando la consigna era que “la mejor política industrial era no tener política industrial”, pero el microcrédito y el emprendedurismo (cuenta propismo) promovidos por el FMI/BM se mostraban ya como una amenaza real a la pequeña y mediana empresa.

Desde entonces, lo repetimos regularmente, pero, ahora, respaldados por las ideas de la Teoría Monetaria Moderna “MMT” (que no es una teoría), lo que eran observaciones aisladas tienen un marco conceptual sólido al detallar cómo realmente fluye el dinero en la economía. Aspiramos a que este debate ayude a clarificar las opciones al margen de “ideologizaciones” (caricaturizan ideologías que siempre son respetables), y de dogmatismos académicos. Gracias, otra vez, Juan Antonio.

Enrique Velazco Reckling, Ph.D., es investigador en desarrollo productivo